مقدمه

چک یکی از ابزارهای پرداخت در مبادلات تجاری است. اما سوء استفاده های رایج از چک، موجب تغییرات و اصلاحاتی در قوانین ثبت، صدور، نقد کردن، وصول، انتقال و برگشت آن شده است. قانون جدید چک در 13 آبان 1397 تصویب و از 20 دیماه 1399 به مرور در چند فاز اجرا شد. برطبق این قانون کلیه فرآیند صدور، دریافت و انتقال چک باید در سامانه صیاد بانک مرکزی ثبت گردد، در غیر اینصورت چک قابلیت نقد شدن ندارد.

از اوایل سال1400دسته چکهای جدید با مدت اعتبار حداکثر3 سال از زمان دریافت دسته چک و با درج شناسه یکتا (16 رقم) دراختیارمشتریان قرار گرفت که درهربرگه چک علاوه بر درج شناسه یکتا، عبارت (تاریخ صدور این برگه چک حداکثر تا تاریخ ….. معتبر است) نیز قید شدهاست.

بنابراین از این پس:

- صادرکنندگان چک ملزم به ثبت اطلاعات در سامانه صیاد و

- دریافتکنندگان چک هم موظف به اخذ استعلام چک از این سامانه هستند.

برای آشنایی کامل با مدارک، پیش نیاز، مراحل ثبت، صدور، وصول، انتقال و نکات نقد کردن چک در بانک صادر کننده و یا در بانک دیگر، این مطلب را (که طبق قانون جدید چک نوشته شده است) با دقت مطالعه و در بخش نظرات، تجربیات خود را با ما به اشتراک بگذارید.

رسانه

پیش نیاز و ملزومات

مدارک و پیش نیاز برای نقد کردن چک عبارت است از:

- اصل چک معتبر مطابق با تاریخ روز یا تاریخ روزهای گذشته

- اصل کارت ملی معتبر

- ورود اطلاعات چک در سایت و یا اپلیکیشن (برنامه کاربردی) سامانه صیاد توسط صادر کننده

مراحل اصلی

اول | بررسی اطلاعات در سامانه صیاد و اخذ چک

طبق قانون جدید چک برای صدور و دریافت چک باید روال زیر انجام شود:

- صادرکننده چک باید اطلاعات مربوط به تاریخ، مبلغ و مشخصات گیرنده را بر روی برگه چک درج و همان لحظه معامله در سامانه صیاد نیز ثبت نماید، سپس آن را به گیرنده چک تحویل دهد.

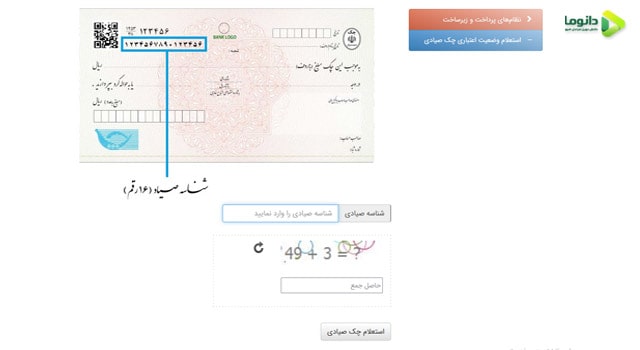

- گیرنده نیز باید با مراجعه به سامانه صیاد (اپلیکیشن یا وبسایت) و ارسال شناسه یکتا (کد 16 رقمی مندرج درسمت چپ چک های صیادی) از وضعیت چک و صاحب چک مطلع شود. در ادامه اعتبار صاحب چک به صورت رتبه بندی شده بر اساس یکی از رنگ های زیر اعلام می شود:

- وضعیت سفید: صادرکننده چک فاقد هرگونه سابقه چک برگشتی بوده یا درصورت وجود سابقه، تمامی موارد رفع سوء اثر شده است.

- وضعیت زرد: صادرکننده چک دارای یک فقره چک برگشتی یا حداکثر مبلغ 50 میلیون ریال تعهد برگشتی است.

- وضعیت نارنجی: صادرکننده چک دارای 2 الی 4 فقره چک برگشتی یا حداکثر مبلغ 200 میلیون ریال تعهد برگشتی است.

- وضعیت قهوه ای: صادرکننده چک دارای 5 تا 10 فقره چک برگشتی یا حداکثر مبلغ 500 میلیون ریال تعهد برگشتی است.

- وضعیت قرمز: صادرکننده چک دارای بیش از 10 فقره چک برگشتی یا بیش از مبلغ 500 میلیون ریال تعهد برگشتی است.

- در نهایت چنانچه مواردی که بر روی برگه چک ثبت شده، با اطلاعات ثبت شده در سامانه منطبق باشد، صحت چک را در سامانه اعلام نموده و چک را دریافت نماید.

روش های ثبت، استعلام و انتقال چک صیادی عبارت است از:

- روش اول- سامانه صیاد: مراجعه به سامانه صیاد از طریق سایت بانک مرکزی

- روش دوم- نرم افزار صیاد با نام ساد 24: این اپلیکیشن یا برنامه کاربردی از منابع معتبر قابل دانلود است

- روش سوم- اینترنت بانک: یا همان بانکداری الکترونیک برای هر بانک

- روش چهارم- اپلیکیشن (برنامه کاربردی) بانکها: که برای هر بانک قابل نصب درتلفن همراه هستند.

- روش پنجم- مراجعه حضوری: به شعبههای بانکی برای افرادی که دسترسی به اینترنت ندارند.

- روش ششم- ارسال پیامک: ارسال پیامک به سرشماره 4040701701 بانک مرکزی

دوم | مراجعه به بانک مورد نظر

پس از اینکه گیرنده مراتب تأیید چک را در سامانه صیاد انجام داد، میتواند برای نقد کردن آن به بانک مراجعه وآن را نقد کند یا به یکی از حساب های بانکی خود بخواباند. برای نقدکردن چک می توانید به یکی از دو روش زیر عمل کنید:

- مراجعه به بانک صادرکننده چک: شما می توانید به یکی از شعب بانک صادرکننده چک مراجعه نموده، وجه چک را به صورت نقد دریافت و یا به یکی از حساب های خود در بانک های دیگر، حواله بین بانکی پایا و یا ساتنا نمایید.

- مراجعه به بانک دارای حساب: در حالت دیگر شما می توانید به یکی از بانک هایی که در آن حساب دارید مراجعه نمایید و پس از تکمیل فرم ها و ارائه مدارک، چک را به حساب خود نزد آن بانک بخوابانید که ظرف مدت زمان مشخصی، در صورت کفایت حساب صادر کننده، وجه چک به حساب شما واریز می شود.

سوم | تکمیل فرم وصول و ارائه مدارک

نوشتن چک

پس از دریافت فرم وصول چک از مسئول باجه، مراحل زیر را باید انجام دهید:

- تکمیل فرم مخصوص وصول چک: فرم وصول چک صیادی را دریافت و موارد خواسته شده (مشخصات هویتی خود و مشخصات چک) را به دقت تکمیل کنید

- تکمیل مشخصات پشت چک: مشخصات هویتی خود را پشت چک هم بنویسید.

- ارائه مدارک و فرم: در نهایت فرم وصول چک و اصل چک را با اصل کارت ملی به تحویلدار ارائه دهید.

- گذاشتن چک به حساب شخص یا واریز به حساب: چنانچه قصد واریز چک به حساب بانکی نزد همان بانک را دارید لازم است یک فیش واریز به مبلغ چک نیز تکمیل کرده و به تحویلدار ارائه دهید.

- واریز چک به حسابی نزد بانکی غیر از بانک صاحب چک: در این حالت 2 راه متداول است:

- راه نخست: تکمیل قبض پایا یا ساتنا (با استفاده از شماره شبای بانکی حساب مقصد) به جای قبض واریز نقدی و تحویل به تحویلدار است. الیته در برخی بانکها اول باید پول به یک حساب در بانک مبداء واریز و از آن به حساب مقصد منتقل شود.

- راه دوم: دریافت چک بین بانکی در وجه شعبه مشخص از بانک مقصد است. در اینصورت هزینه دستمزد وصول آن در بانک مقصد نیز باید پرداخت گردد.

چهارم | وصول چک و یا واریز به حساب

چنانچه بانک صادرکننده و بانکی که شما در آن حساب دارید، متفاوت باشد، ظرف مدت زمان مشخصی، در صورت کفایت حساب صادر کننده، وجه چک به حساب شما واریز می شود و چنانچه در حساب صادر کننده چک مبلغ کافی برای وصول چک موجود نباشد، بانک موظف است نسبت به پرداخت وجه چک از محل موجودی قابل برداشت متعلق به صادرکننده چک در ساير حساب های وی در همان بانک به ترتیب زیر اقدام کند:

- از حساب قرض الحسنه پس انداز

- از حساب سرمایه گذاری کوتاه مدت

- از حساب سرمایه گذاری بلندمدت

پنجم | برگشت زدن چک در صورت فقدان موجودی

در صورت کافی نبودن وجه در حساب دیگر، بانک تصمیم به برگشت زدن چک به میزان باقیمانده مبلغ آن جهت پیگیری قضایی یا موکول کردن وصول چک به زمان دیرتر را به عهده شما میگذارد.

طبق قانون جدید چک، بعد از ثبت غیرقابل پرداخت بودن یا کسری مبلغ چک در سامانه یکپارچه بانک مرکزی، این سامانه مراتب را به صورت برخط به تمام بانکها و مؤسسات اعتباری اطلاع میدهد. پس از 24 ساعت، تمام بانکها و مؤسسات اعتباری حسب مورد موظفند تا زمانی که از چک برگشتی رفع سوء اثر نشده، محدودیتهای زیر را نسبت به صاحب حساب و امضاکننده چک برگشتی اعمال کنند:

- عدم امکان افتتاح هرگونه حساب و صدور کارت بانکی جدید، حتی صدور المثنی/ تمدید تاریخ اعتبار کارت/ کارت اعتباری و تسهیلات خرد

- مسدود شدن وجوه تمام حسابها و کارتهای بانکی و هر مبلغ متعلق به صادرکننده که به هر عنوان نزد بانکها یا مؤسسات اعتباری موجود است به میزان کسری مبلغ چک. در این زمینه اولویت مسدود شدن حساب ها با موسسات اعتباری و بانکهایی خواهد بود که مجموع موجودی حسابهای سپرده ریالی یا ارزی صادرکننده چک نزد آنها بالاترین رقم باشد. در خصوص نحوه حسابهای سپرده صادرکننده چک ، اولویت انتخاب به ترتیب زیر است:

-

- با حسابهای سپرده سرمایهگذاری کوتاهمدت

- سپرده سرمایهگذاری بلندمدت

- سپرده قرضالحسنه پسانداز

- سپرده قرضالحسنه جاری

- عدم پرداخت هرنوع تسهیلات بانکی یا صدور ضمانتنامههای ریالی یا ارزی

- عدم گشایش اعتبار اسنادی ریالی یا ارزی

البته محرومیتهای ذکر شده شامل چک هایی که در ماده ۱۴ قانون اصلاح قانون صدور چک آمده است، نمیشود. یعنی چکهایی که صادرکننده چک یا ذینفع یا قائم مقام قانونی آنها با تصریح به این که چک مفقود یا سرقت یا جعل شده و یا از طریق کلاهبرداری یا خیانت در امانت یا جرائم دیگری تحصیل گردیده میتواند کتباً دستور عدم پرداخت وجه چک را به بانک بدهد. بانک پس از احراز هویت دستور دهنده از پرداخت وجه آن خودداری خواهد کرد و در صورت ارائه چک بانک گواهی عدم پرداخت را با ذکر علت اعلام شده صادر و تسلیم مینماید.

لازم به ذکر است که ذینفع چک نمیتواند پس از مسدودی مبلغ کسری چک، مبلغ را از بانک طلب کند بلکه این موضوع نیازمند فرآیند قضایی و حکم دادگاه است. دارنده چک برگشتی میتواند با در دست داشتن گواهی عدم پرداخت به دفاتر خدمات الکترونیک قضایی قوه قضاییه مراجعه و صدور اجراییه از دادگاه را درخواست کند.

نکات کلیدی

برخی نکات بسیارمهم و کلیدی در خصوص نقدکردن چک عبارت است از:

- بر اساس قانون جدید چک، تاریخ سررسید چکها نمیتواند بیشتر از ۳ سال از زمان دریافت دستهچک باشد.مثلا اگر در سال 1400 دستهچکی را از بانک دریافت کنید، تاریخ سررسید برگههای آن، نمیتواند بیشتر از سال1403 باشد و بعد از این تاریخ،برگه های چک اعتبار نداشته و در سامانه هم ثبت نمیشود.

- چک معتبر تنها توسط شخصی که چک به نام او صادر شده باشد، قابل وصول است البته امکان انتقال چک از طریق ورود در سامانه صیاد به فرد ثالث وجود دارد.

- یکی از نکات مهم قانون جدید چک این است که اگر در تاریخ سررسیدچک، در حساب صادر کننده، وجه مورد نظر موجود نباشد، مبلغ چک از سایر حسابهای او (به ترتیب از: قرضالحسنه پسانداز، حساب سرمایهگذاری کوتاه مدت و حساب سرمایهگذاری بلند مدت) در همان بانک به دارنده چک پرداخت میشود و در صورت برگشت خوردن چک اولویت مسدود شدن حسابهای سپرده صادرکننده چک ، به ترتیب با حسابهای سپرده سرمایهگذاری کوتاهمدت، سپرده سرمایهگذاری بلندمدت، سپرده قرضالحسنه پسانداز و سپرده قرضالحسنه جاری است.

- از دیگر نکات مهم قانون جدید چک، صدور اجراییه بدون طی تشریفات زمانبر قانونی است. اکنون شخص میتواند بدون ثبت درخواست و حکم دادگاه، چکی را که گواهی عدم پرداخت دارد به دادگستری ببرد و دادگستری به راهنمایی رانندگی و ثبت اسناد دستور میدهد که راهنمایی و رانندگی، پلاک خودروهای مالک چک و ثبت اسناد هم سایر اموال صادر کننده چک را به نفع طلبکار ضبط کند.

- از سال ۱۴۰۰ با راهاندازی سامانه صیاد علاوه برامکان استعلام سوابق چک برگشتی، امکان استعلام چکهای تسویه نشده صادرکنندگان (چکهای در راه) نیز فراهم شده است.

لغات و اصطلاحات

اصطلاحات مهم در خصوص نقد کردن چک بر اساس قانون جدید عبارت است از:

- چک الکترونیکی (دیجیتال): چک الکترونیک نوع جدیدی از چک است با سرعت، دقت و امنیت بیشتری در عملکرد و نقد شوندگی نسبت به چکهای کاغذی . همچنین تمام قوانین چک کاغذی برای آن قابل اجراست و با امضای الکترونیکی اعتبار پیدا میکند.

- شناسه یکتا: کد 16 رقمی مندرج درسمت چپ چک های صیاد

- پایا: یک سیستم الکترونیکی جامع بانکی است که به بانکها اجازه میدهد تمامی تبادلات بین بانکی مشتریان خود را به صورت الکترونیکی انجام دهند. مشتریان بانکها با استفاده از سامانه پایا می توانند پول را از حساب خود به حسابی در بانک دیگر (بین بانکی) به صورت الکترونیکی حواله نمایند.

- ساتنا: ساتنا مخفف سامانه تسويه ناخالص آني مي باشد .در سامانه الكترونيكي ساتنا به مشترياني كه در بانك داراي يكي از انواع حساب (جاري، پس انداز و كوتاه مدت) مي باشند ، اين امكان را مي دهد که از طريق سامانه اينترنتي بانك حواله هايي با مبالغ بيش از يكصد و پنجاه ميليون ريال را به هر حسابي در هر بانكي انتقال دهند. وجوه حواله شده ساتنا حداكثر تا پايان وقت اداري درخواست حواله به حساب مقصد واريز ميشود و جايگزيني براي انواع چكهاي رمزدار بين بانكي و اسكناس و چكهاي مسافرتي است.

منابع و ارجاعات

- مراجعه حضوری

- پایگاه اینترنتی بانکها

- وبسایت های محتوایی در حوزه مالی و بانکی

- پایگاه اینترنتی بانک مرکزی

ممنون که اطلاعات جامعی در اختیار خواننده تون گذاشتین.

چقدر سخت شده قانون چک!

خداکنه با این هفت خان که گذاشتن واقعاً راه کلاهبرداری بسته بشه.

باسلام دیروز خواستم چند چک را در بانکی به حسابم بخوابانند که هرماه به بانک نرم که متصدی و رییس بانک قبول نکردند و گفتند فقط یک چک ! من گفتم اگر قراراست هر مته بیایم و مناظر بمانم و یک چک بخوابانم که هنری نیست و هر ماه وقتم در نوبت تلف میشود و قبلاً تا آخر سال چکهای متعدد را قبول میکردند و حالا چرا قبول نمی کنید که جوابی نداشت ! این که هرماه مشتری برای نقد کردن چک برود جز شلوغ شدن شعب چه فایده دارد؟ آیا رفتار آن شعبه قانونی بود؟

مراحل رو به درستی اشاره کردید. عالی بود